去年最好的理财产品是什么?答案或许是电动车。

今年春节之后,电动车价格开始普涨,价格从上千到上万不等,如果你在春节前订了一辆长续航版Model Y,那么恭喜你,你“净赚”至少5万块,收益率跑赢了市场上80%以上的基金经理。

但如果你选择持币待购,抱歉告诉你,新一轮电动车的涨价潮可能又要来了,因为碳酸锂又双叒叕涨价了。

作为动力电池的关键原材料,碳酸锂从2020年7月的4万元/吨,一路疯涨到今年3月的50万元/吨。

甚至有锂矿厂高管表示“不只原矿稀缺,现在公司碳酸锂冶炼烧出的渣,都有人拿去再提锂。”

碳酸锂价格猛涨让车企和电池厂之间的矛盾愈演愈烈,“宁王”也招架不住,只能将压力转嫁给下游,车企更是无计可施,只能含泪涨价。

7月下旬,广汽集团董事长曾庆洪在世界动力电池大会上,当着宁德时代董事长曾毓群的面激情开麦,怒喷电池价格过高,还称自己是在给宁德时代打工。

宁德时代也是“哑巴吃黄连”,毕竟,它也不生产碳酸锂,也没从这轮锂价上涨潮中受益,大部分利润都流向了更上游的矿产商以及锂材料加工商,比如天齐锂业,一季度净利润同比大增2263%。

上周,中国汽车工业协会副秘书长陈士华发布了一组数据:上半年中国汽车行业利润同比降幅达25.5%,但营收仅下降了4%,利润率非常不健康,尤其是电动车领域,上游企业利润暴增,但下游企业“连汤都喝不到”。

电池是发动机价格的十倍

传统燃油车的“三大件”是发动机、变速箱和底盘,纯电车的“三大件”是电池、电机和电控,其中电池的价格最为昂贵。

一台30万出头的新能源车,动力电池的成本动辄能达到10万元以上,而在相同价位的燃油车上,一台发动机的成本也不过一两万块。

这也导致纯电车目前的盈利能力无法和燃油车相提并论,正如曾庆洪所说,“全世界造电动车的企业,除了特斯拉之外,都不赚钱。”

因此,电池涨价对国内车企而言无疑是雪上加霜。

电池厂也不想涨价

过去十年,全球动力电池的价格下降了80%以上,电池厂习惯了降价,而不是涨价,事实上,涨价对电池厂来说没什么好处,既影响了电动车的渗透率,同时也影响了客户关系。

今年上半年这轮涨价潮中,受益最大的是一家名叫天齐锂业的公司。单看第一季度,天齐锂业的净利润大概相当于两个宁德时代、四个比亚迪。

国内缺乏锂价定价权

全球70%以上的锂资源分布在南美和澳洲,中国储量少,品质低,开发成本高。

在海外投资方面,天齐锂业是行动最早的,十年前控股了澳洲最大的锂矿山,相比之下,以宁德时代为首的国内电池厂行动缓慢,2020年之后才开始布局海外锂矿资源,导致话语权不足,在定价问题上格外被动。

当海外锂矿拍卖价格屡创新高时,国内碳酸锂价格只能应声上涨。2021年,新能源汽车市场的爆发式增长瞬间暴露了话语权不足的问题,国内碳酸锂价格在15个月里翻了10倍。

320kg锂精矿约能提取40kg碳酸锂

从“工业味精”到“白色石油”

在电动车市场爆发之前,碳酸锂被称为“工业味精”,主要用于玻璃、陶瓷、化工、医药等行业,属于边角料角色,但当电动车市场爆发之后,它摇身一变,成为人见人爱的“白色石油”。

上世纪90年代,一吨碳酸锂只能买一部大哥大,2014年,一吨碳酸锂勉强能买一辆五菱面包车,但到今年3月,一吨碳酸锂甚至比一辆宝马5系还贵。

在这轮碳酸锂涨价潮中,矿产公司赚得盆满钵满,有的上市公司股价从几分钱暴涨到几块钱,而赚得最多的是智利一家名叫SQM的矿业公司,这家公司的股价在两年多时间内涨了800%。

天齐一个季度赚得比过去十年还多

通过多次海外收购,天齐从四川一家小锂盐厂一路跌跌撞撞为全球锂资源巨头。今年第一季度,天齐锂业的净利润达到39亿元,比之前十年赚的总和还要多。上半年预盈更是超过了96亿元,在整个A股预计也能排进前2%。

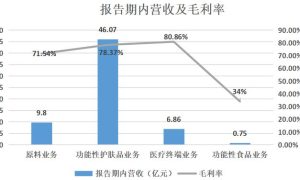

2021年,天齐锂业的锂盐产线(主要是碳酸锂)接近满产,营收达到50亿元,多开采的锂矿直接销售也带来了26亿元的收入。如果将这些收入平摊到天齐锂业1773个员工头上,人均创收甚至比阿里巴巴还高。

天齐的好日子也是“熬”出来的

2018年,天齐锂业曾因收购SQM股权背上了35亿美元的巨债,而收购完成时刚好撞上碳酸锂价格的低谷期,投资SQM的收益甚至无法覆盖这笔贷款的利息。从2018年到2021年,天齐锂业都在上演“甄(真)嬛(还)传”。

直到今年上半年,天齐锂业顺利在香港IPO,这才一举还清了此前欠下的贷款,并重拾“锂王”之位。

如果你眼光足够独到,在2020年中买上一支重仓天齐的基金,拿到现在大概率是接近翻倍的收益。

眼光独到的韩国散户们如今也纷纷抛弃特斯拉,直接把天齐锂业买到了韩国散户净买入外国股票排行第一名。

锂电材料“拱火”

2021年,由于供求错配,不少锂电材料价格跟着碳酸锂一起飙升,带动上市公司业绩大增,其中正极材料企业增长最为明显。

2021年之前,动力电池的材料成本结构大致是:正极30%、负极18%、电解液6%、隔膜6%。但在去年涨价之后,正极材料的成本占比已经接近50%。

正极材料“出货暴涨”加剧了碳酸锂紧张

过去三年,中国正极材料出货量从40万吨暴涨至111万吨,产能扩张至170万吨,对碳酸锂的需求也翻了几倍。

去年下半年,当碳酸锂出现短缺的苗头,正极厂商闻风出手扫货,直接将碳酸锂的价格从8万元/吨抬高至20万元/吨。

宁德时代不涨价就要亏

宁德时代年初涨价之后,今年一季度净利润反而下降了24%,整体毛利率降至14.48%,按照之前的规律,动力电池系统业务的毛利率只会更低。

今年上半年令车企怨声载道的电池涨价,实际上也是宁德时代不得已而为之。有接近宁德时代的人士透露:“一直到去年年底之前,宁德时代都坚持不涨价的策略,直到年底做财务核算时,发现再不涨价企业就会亏损,因此才在今年年初上调了电池价格。”

“宁王”亡羊补牢

为了摆脱上游矿产卡脖子的问题,宁德时代只能疯狂恶补,一边加速锂矿资源布局,另一边也开始加紧推动电池回收业务。

新能源车企基本不赚钱

宁德时代至少还赚钱,整车厂则陷在亏损的泥潭里无法自拔。其中,广汽埃安连续三年净亏损扩大。

与广汽埃安类似,绝大多数all in新能源的整车厂都在亏损。

比亚迪和特斯拉相当一部分利润都不是卖车赚的

唯一一个看起来赚钱的新能源车企是比亚迪。

2021年,比亚迪汽车业务的毛利率达到17%,高于绝大多数国产汽车品牌。不过财报显示,比亚迪这一年收获的新能源补贴与政府补助高达80亿元,这笔额外收入中还没有计入新能源积分交易的收入,相比之下,比亚迪同期的归母净利润只有30亿元。

不过靠政府补贴也不丢脸,特斯拉自成立以来得到加州和美国联邦政府的支持数不胜数,光是卖积分就卖了64亿美元,在2021年之后,特斯拉才拥有了卖车赚钱的能力。

尾声

上个世纪初的美国街头,蒸汽车、纯电车和燃油车三分天下,电车甚至还要比油车数量更多。

但随着石油大规模开采使汽油变得廉价,纯电车行驶里程的短板成为了致命硬伤,燃油车成功上位。

一百年后,随着电池技术被攻克,电动车卷土重来,想要重夺霸主地位。

但有趣的是,燃油车企业从来没想过去染指石油行业,但在电车时代,想要称王就绕不开“锂”。

[1] 主要锂矿公司、电池企业与整车厂历年财报

[2] 锂电主材价格走势,wind

编辑:罗松松

视觉设计:远川设计部

责任编辑:张泽一

研究支持:罗松松