凤凰网财经《上市公司研究院》出品

核心提示:

1,一品制药曾频繁更迭股权,其中涉及六起对赌协议,过程中,部分股转价格合理性曾引发监管部门质疑。从业绩看,公司营收来源主要是盐酸乌拉地尔注射液和吸入用七氟烷,两只药剂撑起一品制药近七成营收。

2,三年半下来,一品制药的市场推广费总计花费4.17亿元,而同期内的公司净利润仅为1.66亿元,约为市场推广费的1/3。

3,在一品制药的推广过程中,还存在与个别服务商的关联关系,推广服务商泰德美伦是一品制药某前五大客户的子公司,也是一品制药某股东的“兄弟”公司。

4,公司前五大客户的营收占到一品制药总营收的半壁江山,一品制药营收高度依赖前五大客户。在前五大客户之一福元医药的信息披露中,一品制药与福元医药财报披露的信息不一致。

2月16日,河北一品制药股份有限公司(简称“一品制药”)更新招股说明书,这是继2022年6月以来的第四次更新。一品制药拟在深交所创业板上市,保荐机构为中信建投证券股份有限公司。

此次申请,一品制药募资总金额为5.0亿元,用于湖北一科原料药、液体剂、吸入溶液剂、注射剂生产项目、药品研发项目和补充流动资金(1.5亿元)等。

凤凰网财经《上市公司研究院》发现,一品制药旗下产品中只有两只药剂是营收主力,另外在2022年上半年产品推广期间,一品制药几乎每天开会22场,“频繁”的会议加剧了市场推广费的支出,三年半下来,一品制药的市场推广费高达4.17亿元,几乎是同期内公司净利润的三倍,且远高于其在产品研发方面的投入。

此外,在一品制药的推广过程中,还存在与个别服务商的关联关系,推广服务商泰德美伦是一品制药某前五大客户的子公司,也是一品制药某股东的“兄弟”公司。

继去年的IPO热潮后,2023年,医药企业IPO依然热情高涨。众多药企夹击下,靠两只药剂走天下的一品制药能否成功突围?外界都十分关注。

两只药剂撑起近七成营收

一品制药最初由九派制药和九派集团共同出资设立,分别持股90%和10%,当时还是“有限公司”,2015年变更为“股份有限公司”。

2013年公司成立后,梁竞辉、戴旭光因看好其麻醉剂、复方α-酮酸原料药等业务,于当年8月通过二人共同控制的医药销售企业珠海一品(全称“珠海一品医药科技有限公司”)收购了一品制药,成为一品制药实控人。

随后一品制药频繁更迭股权,其中涉及六起对赌协议。这些对赌协议中,有四起协议的发生和解除都在同时段内,基本都是2020年10月左右签署对赌协议,2021年12月15日解除。

其中,2020年10月,梁竞辉、一品制药与张家港润信、共青城润信签署对赌协议,2021年12月15日双方同意解除;2020年11月,梁竞辉、一品制药与杭州裕辉签署对赌协议,2021年12月15日解除。

2020年11月,梁竞辉、一品制药与泰州鑫泰签署对赌协议,2021年12月15日双方同意解除;2020年10月,梁竞辉与枣庄长骐签署对赌协议,2021年12月15日双方同意解除。

为何上述这些股东短暂增持后,却在上市之前主动退出?它们是因为触及回购条款而退出,还是到期解除?外界不得而知。

值得注意的是,部分对赌协议的股转价格合理性曾引发监管部门质疑。2019年6月,外部投资者嘉兴华控拟退出股东行列,且为引入铭耀嘉兴预留股份,梁竞辉控制的包头市爱德工业原料有限公司(下称“包头爱德”)作为中间公司。

随后嘉兴华控将其持有的一品制药10%的股份转让给梁竞辉控制的包头爱德,转让价格为18.33元/股。同时,梁竞辉与戴旭光共同持股的哈福得一品投资也将其持有的一品制药5%股份转让给包头爱德,转让价格为4.5元/股。2019年7月,铭耀嘉兴受让包头爱德持有的15%股份,转让价格为15元/股。

与铭耀嘉兴入股价格相比,嘉兴华控的转让价格明显略高。其中原因或与一份对赌协议有关,根据一品制药和嘉兴华控约定,若未经嘉兴华控同意且未于2019年末前上市,嘉兴华控有权行使赎回权,而后其预计一品制药无法完成对赌,同时一品制药拟打算引入新战略股东,经协商,由包头爱德进行股权回购,定价方式按照嘉兴华控入股时价款加上该价款按照每年10%(复利)计算的利息为基础。

除了嘉兴华控,2020年,北京泰徕的增资价格也引发质疑。2020年4月,北京泰徕增资入股一品制药,持股比例为4.28%,增资价格为15元/股,测算PE倍数为21倍。该股权转让出现在一品制药业绩上涨时,但此时PE倍数却低于铭耀嘉兴入股时的数据(28倍)。

对此,一品制药解释称,北京泰徕与发行人签署《增资扩股协议》时是在2019年7月,但由于北京泰徕合伙人较多,出资存在一定滞后性及部分合伙人放弃入股等原因,北京泰徕最终于2020年3月才完成出资,因此估值PE倍数测算日期推后导致差异。

截至2022年6月IPO前,一品制药共22位股东,前三大股东分别是哈福得一品投资、横琴普源、华旗百盈。梁竞辉、戴旭光通过哈福得一品投资间接控制公司33.58%股权,通过第十位横琴普赞间接控制公司2.18%股权,合计控制公司35.77%股权。横琴普源、华旗百盈分别持股14.56%、9.83%。

一品制药主要从事化学原料药及其制剂产品的研发、生产和销售,产品涵盖了高血压类、麻醉类等多个领域制剂以及肾透析领域原料药。从业绩看,2019年至2021年,一品制药总营收从2.22亿元增长至3.52亿元,2022年上半年又实现1.80亿元营收,表现良好;净利润也在连年增长。

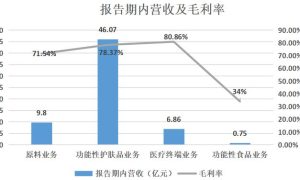

但从具体产品看,一品制药的营收仍依赖两只药剂。一品制药的主营业务构成分为化学药品制剂和化学原料药两大类,报告期内,药品制剂营收占总营收比重分别为62.50%、56.63%、60.23%、69.96%,一定程度上是一品制药的营收主力。

招股书截图

具体看,化学药品制剂又包括盐酸乌拉地尔注射液、吸入用七氟烷、盐酸罗哌卡因注射液等,化学原料药主要为复方α-酮酸原料药和氟比洛芬酯原料药。其中,盐酸乌拉地尔注射液和吸入用七氟烷是公司主要营收来源。招股书显示,盐酸乌拉地尔注射液在报告期内的营收占总营收比分别为24.07%、29.21%、38.35%、46.25%;吸入用七氟烷的营收占总营收比分别为6.14%、7.45%、11.00%、21.09%。

两者合计营收比重分别为30.21%、36.66%、49.35%、67.34%,一品制药对两只药剂的依赖度逐年升高。

一品制药解释称,盐酸乌拉地尔注射液和吸入用七氟烷等核心产品竞争格局优异、具备竞争优势、市场需求增长,同时吸入用七氟烷由单一厂商转为更多厂商推广。

此外,2022年上半年,在员工人数略有增长的情形,支付的员工薪酬出现奇异陡增。招股书显示,2019年至2022年上半年,一品制药的员工人数分别为287人、403人、448人、491人,各期内分别增长了116人、45人、43人。

然而报告期内的员工薪酬支付分别为289.85万元、430.22万元、496.01万元、404.77万元,对于2022年半年薪酬支付几乎接近2021年全年的原因,一品制药解释称,主要是员工人数增加及薪酬水平提升所致。

推广费遭质疑 平均每天开会22场

在医药领域,市场推广一直是灰色地带。在一品制药的IPO申请中,监管部门也对该公司的市场推广费用产生了质疑。

2019年至2022年上半年,一品制药市场推广费分别为8146.44万元、1.25亿元、1.39亿元、7119.64万元,占到当期销售费用的比重分别为89.76%、94.01%、92.33%、92.77%,占比不断上升。

三年半下来,一品制药的市场推广费总计花费4.17亿元,而同期内的公司净利润仅为1.66亿元,约为市场推广费的1/3。

在问询中,深交所要求一品制药说明推广服务费中会议费、渠道维护、医院开发、市场调研各项费用之间的关系,各项费用支出的必要性、合理性及各项费用支出对应的具体推广服务成果的表现形式等。

在一品制药的回复中,会议费、渠道维护和医院开发是主要支出方向。会议费占比最高,2019年至2022年上半年,会议费投入在推广服务费占比分别为44.81%、40.27%、37.45%、33.69%。

招股书截图

会议费又具体分为小型科室会、中型科室会、学术推广会、商业推广会,2022年的召开次数分别为3278次、675次、18次、53次,合计4024次会议,平均每天22场会议。2021年共召开大小会议8471场会议,平均每天23场。

渠道维护费在近年的投入不断增加,从2019年的617.55万到2022年上半年的2171.46万,占推广服务费比从7.58%增加到30.50%,对此,一品制药解释称,渠道维护主要为推广服务商对医疗终端的维护,报告期内公司新开发的医院逐渐增加以及对单个医院的合作深入,市场维护费用也有所增加。

此外,医院开发也是一品制药的主要投入,2019年以来投入占比有所下滑。2019年投入2424万,占推广服务费比为29.76%,2022年上半年投入1780万,占推广服务费比下降至25%,比重变动不大。

在一品制药的推广过程中,还存在与个别服务商的“特殊”关联关系。凤凰网财经《上市公司研究院》发现,一品制药前五大服务商之一的北京泰德美伦科技发展有限公司(简称“泰德美伦”)不仅是与一品制药交易金额最高的公司,也是一品制药股东北京科润泰的“兄弟”公司,二者同是泰德制药的全资子公司。

根据招股书,报告期内,一品制药与前五大推广服务商的销售金额基本在500万以内,但2020年与泰德美伦的销售额却高达982.51万元。

公开资料显示,泰德美伦是是泰德制药全资子公司。泰德制药是一品制药前五大客户之一。2022年上半年,泰德制药与一品制药的销售金额为1077.22万元,占到一品制药总营收数据的6.01%。

值得注意的是,泰德制药的另一家全资子公司北京科润泰是一品制药前十大股东,持股4.37%,也就是说,泰德美伦是一品制药某前五大客户的子公司,也是一品制药某股东的“兄弟”公司。

另外,在吸入用七氟烷的推广服务费率方面,泰德美伦远超其他服务商。根据招股书,2019年至2020年,泰德美伦在吸入用七氟烷的推广费用率为66.86%、72.65%,同期其他服务商则为46.67%、59.29%。

招股书截图

除了泰德美伦,一品制药另一家超过500万销售往来的推广服务商还包括河北安跃商务服务有限公司,双方来往销售金额为555.08万,但该公司成立于2021年4月,社保人数仅3人。成立不足一年便成为一品制药2022年上半年最大推广服务商,由此引发外界质疑。

与巨额销售费用相比,一品制药研发费用少之又少。招股书显示,2019年至2022年上半年,一品制药研发投入分别为1805.92万元、2605.29万元、1683.55万元、1429.55万元,占营业收入比分别为8.11%、8.46%、4.79%、7.95%,即便是占比最高的2021年,也仅是当期销售投入(1.33亿元)的1/5左右。

销售数据与大客户信披不一致 产能利用率不足仍扩产

在一品制药的经营中,前五大客户的营收占了一品制药的半壁江山。招股书显示,2019年至2022年上半年,一品制药前五大客户的营收分别为1.02亿元、1.68亿元、1.82亿元及8480.99万元,占比分别为45.77%、54.58%、52.21%和47.32%。

前五大客户中,国药控股又是一品制药最重要客户,2019年至2022年上半年内,一品制药和国药控股的交易营收分别为3777.04万元、4943.57万元、5453.39万元、3482.60万元,占总营收比分别为16.98%、16.07%、15.61%、19.43%。

值得注意的是,在一品制药的招股书中,其信披问题曾引发质疑。招股书显示,2019年至2021年,一品制药对前五大客户之一福元医药的营收数据为4040.6万元、4482.58万元和3026.12万元。但在福元医药的财报中,2019年至2021年,二者之间的营收数据为4417.98万元、4253.42万元和3045.45万元。中间数据偏差分别为377.38万元、229.17万元和19.33万元。

在问询回复函中,保荐机构中信建投对此回复称,“系双方入账时间差所致”,福元医药以货物验收合格入库作为采购确认依据,而发行人是在产品发运并取得福元医药签收确认后作

为控制权转移时点并确认收入,该差异具有合理性。

此外,在产能利用率方面,一品制药的多条生产线产能利用率不足。根据招股书,公司核心产品位于注射剂(水针、粉针)车间、吸入制剂车间、原料药车间。其中,注射剂(水针、粉针)车间、吸入制剂车间利用率存在不足。

根据招股书,报告期内,注射剂(水针、粉针)车间的产能利用率分别为75.65%、62.84%、71.55%、74.35%;吸入制剂车间的产能利用率为63.50%、56.13%、10.13%、63.50%;原料药车间的产能利用率为122.59%、109.16%、124.78%、90.49%。

在此情况下,一品制药仍募资5.0亿元用于湖北一科原料药、液体剂、吸入溶液剂、注射剂生产项目,在现有产能尚未完全发挥的情况下继续扩产,未来多余的产能该如何消化也是一个很重要的问题。