传闻成真,半路杀出“程咬金”!沙钢集团收购南京钢联遭“截胡”!

4月2日晚间,南钢股份(600282)公告:湖北新冶钢有限公司(以下简称“新冶钢”)拟出资135.8亿元对南钢集团进行增资,将持有其55.2482%股权,并成为南钢集团控股股东。同日,南钢集团决定行使优先购买权,向复星系股东购买其持有的南京钢联60%股权。

南钢集团行使优先购买权交易完成后,南钢集团将持有南京钢联100%股权,成为公司间接控股股东。公司实际控制人将由郭广昌变更为中国中信集团有限公司(以下简称“中信集团”)。

这也意味着,沙钢集团收购南钢股份事项告吹。

就在4月2日晚间,复星国际(00656)公告确认,由于南钢集团行使优先购买权,终止此前向沙钢集团及沙钢投资出售南京钢联交易。根据新股权转让协议,南钢集团收购南京钢联60%股权的价格为人民币135.8亿元。

证券时报·e公司记者就此致电沙钢集团,不过电话一直无人接听。

沙钢集团“出局”

作为中国最大民营钢铁企业,沙钢集团原本对拿下南钢股份志在必得。

3月14日,复星高科及其一致行动人复星产投、复星工发与沙钢集团及其全资子公司沙钢投资曾签署《关于南京南钢钢铁联合有限公司之股权转让协议》,约定复星高科、复星产投及复星工发拟向沙钢集团及沙钢投资转让所持有的南京钢联60%股权。这次股权转让的基准转让对价为135.8亿元,其中沙钢集团已经支付诚意金80亿元。

就在同一天,复星系向南京钢联的股东南钢集团发出《优先购买权通知函》。根据《公司法》的相关规定,南钢集团须自接到书面通知之日起30日内答复。当时南钢股份在公告中提及,“南钢集团是否行使前述优先购买权,存在重大不确定性。”

时隔半个月,南钢集团决定行使优先购买权。

4月2日晚间公告显示,南钢集团向复星系股东出具《关于就南京南钢钢铁联合有限公司60%股权行使优先购买权的通知》,决定行使优先购买权。就在当天,南钢集团与复星高科、复星产投、复星工发签署《股权转让协议》,收购南京钢联60%股权。

南钢集团行使优先购买权交易完成后,南钢集团将持有南京钢联100%股权,并通过南京钢联及其全资子公司南钢联合间接持有上市公司南钢股份59.10%股份,成为公司间接控股股东。

南钢集团行使优先购买权,也意味着沙钢集团收购事项告吹。就在4月2日晚间,复星国际公告确认,由于南钢集团行使优先购买权,终止此前向沙钢集团及沙钢投资出售南京钢联交易。根据新股权转让协议,南钢集团收购南京钢联60%股权的价格为人民币135.8亿元。

证券时报·e公司记者就此致电沙钢集团,不过电话一直无人接听。

南钢股份将变身央企

南钢集团行使优先购买权的背后,是中信集团旗下的新冶钢果断出手。

4月2日,新冶钢、南钢创投、南京新工投及南钢集团共同签署《战略投资框架协议》及《增资协议》,新冶钢拟出资135.8亿元对南钢集团进行增资,将持有其55.2482%股权,并成为南钢集团控股股东。

因南钢集团收购南京钢联从而持有上市公司股份比例将超过其已发行股份的30%,南钢集团需履行全面要约收购义务,向南钢股份除南京钢联及其全资子公司南钢联合以外的其他所有持有上市流通普通股(A股)的股东发出全面要约。

经新冶钢的全资股东盈联钢铁与南钢集团协商,指定新冶钢作为实际执行本次要约收购的主体,接受和持有本次要约收购的股份。经综合考虑,收购人确定要约价格为3.94元/股。以此计算,本次要约收购所需最高资金总额为99.35亿元。

截至目前,收购人新冶钢的控股股东为盈联钢铁,直接持有新冶钢100%股权,中信集团为新冶钢的实际控制人。

此前有消息称,中信特钢参与南钢股份股权转让的方案已经送达南钢集团。证券时报·e公司记者注意到,2019年之前,新冶钢曾是中信特钢的控股股东。2019年9月,中信特钢重大重组事项完成后,泰富投资成为中信特钢的控股股东,新冶钢及中信中投是泰富投资的一致行动人,中信集团仍为中信特钢的实际控制人。

作为新冶钢的间接控股股东,港股企业中信股份(00267)也在4月2日晚间公告,上述交易完成后,南钢集团、南京钢联及南钢股份将成为该公司的非全资附属公司,财务业绩将于集团的账目内综合入账。

中信股份表示,南钢股份在产能、装备、规模、产品竞争力和盈利能力等方面在特殊钢铁材料行业内都排名前列。南钢股份的产品品种与该集团旗下的特钢产品可以形成互补,这次收购将进一步夯实集团在棒线材以及钢板市场的竞争优势,提升整体特钢年产能至超过3000万吨,巩固集团在特钢行业的领先地位。

郭广昌:复星国际业绩会回到正常轨道

对于复星国际(00656)而言,不管交易对手是沙钢集团还是新冶钢,都不会改变“清仓”的结果。

复星国际在4月2日晚间的公告中表示,新出售事项完成后,集团将不再持有南京钢联的任何股权。以新出售价格人民币135.8亿元计算,预计新出售事项完成后,将获得税前收益约人民币7.7亿元。

复星国际表示,新出售事项有利于集团把更多资源聚焦于重点发展战略及重点项目,有助集团长远成功的布局,亦展现了集团持续致力并专注于提升其综合竞争力,为股东创造最大价值。

复星国际3月29日披露2022年年报,去年全年营收为人民币1753.9亿元,同比增长8.7%;净利润5.4亿元,同比下降94.7%。财报中的主要亮点,就是公司通过出售资产降低负债水平,回笼了300亿元现金。

报告期内,复星国际处置了多项资产,退出的主要项目包括青岛啤酒二级市场股权、中山公用二级市场股权、永安财险部分股权等。复星国际称,2020年集团就启动了对非战略性非核心资产的处置,2022年6月以来加大了资产退出力度,集团层面签约口径超400亿元,回笼现金近300亿元。

3月30日上午,复星国际举行2022年度业绩发布会,复星国际董事长郭广昌在业绩会上表示,“2022年对复星来说是特殊的一年,我觉得是一场‘完美风暴’,好在有大家支持,我们顺利穿过了这场风暴。2023年以来,复星各项业务全面恢复,尤其是三年来受疫情影响最大的旅游、商业等,一季度数据全面向好,所以我们对未来发展充满信心,复星国际业绩会回到正常轨道上,回归稳健、快速的发展。”

2022年,复星退出了一系列非核心资产,对钢铁赛道的资产进行系统性处置。郭广昌表示,过去5年来,复星一直在“瘦身健体”、聚焦主业,但2022年里的这场“完美风暴”,让复星“瘦身健体”计划大大加速,复星决心和动作更大。未来要把精力、资金和优势聚焦到复星更有优势的产业上。

“2022年不管怎么难都已经过去了,所以大家还是要看2023,要看未来。”郭广昌表示,做企业的人不管多累多拼,不管经过了多少艰难困苦,时间永远不是停留在回忆上的,而是停留在下一步,“我们永远在考虑往哪里走、如何继续前进,我们只有往前走。”

南钢股份仍将让出万盛股份的控制权

在此之前,为推动南京钢联控制权转让交易的进行,复星高科拟通过协议转让方式购买南钢股份所持有的万盛股份(603010)1.74亿股股份(约占其总股本的29.5645%)以及衍生的所有权益,转让价款为26.50亿元。本次协议转让后,万盛股份控股股东将由南钢股份变更为复星高科,实际控制人仍为郭广昌。

如今交易对方从沙钢集团变为新冶钢,对万盛股份的未来是否产生影响?

2022年4月,南钢股份完成对上市公司万盛股份的收购,向新材料领域进行产业延伸,万盛股份是全球最主要的磷系阻燃剂生产、供应商,南钢股份的这次收购,也意味着万盛股份成为郭广昌麾下第8家A股公司。

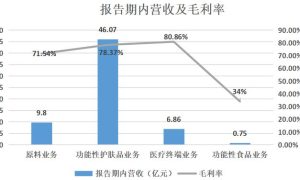

万盛股份2022年年报显示,报告期内,公司实现营业收入35.64亿元,较上年同期下降13.38%;实现归属于上市公司股东的净利润3.65亿元,较上年同期下降55.70%。经营业绩出现变化的原因主要系报告期内公司主要产品销量及产品毛利率下降所致。

公开报道显示,在3月13日召开的2023年第二次临时股东大会上,万盛股份人士曾表示,“一方面,我们还在复星的体系内,实控人是郭广昌,另一方面,我们是南钢股份的控股子公司。如果不对万盛股份的股权进行剥离,南钢股份的股权是不能被处理的。”

南钢股份4月2日晚间公告显示,南钢集团行使优先购买权交易尚需通过国家市场监督管理总局反垄断局关于经营者集中的审查。此外,尚需南钢股份将所持有的万盛股份29.56%股份全部转让予复星高科、新冶钢增资控股南钢集团等事项完成交割。

责编:张骞爻

校对:姚远